所長コラムVol.33「インボイスってなんやねん?」

2022.11.02

【インボイス制度が始まります!】

まずインボイス制度ってなんやねん。

何が起こるねん?ということを、

いろいろな例外や特例もありますが

まずは一般的な事を、専門用語など

極力使わず、所長の酒井敏行が

ざっくりと解説します!

わかりやすいように話し口調で

書きますがどうぞご了承ください。

目次

【 誰が影響あるの?「インボイス」ってなんやねん?】

Q.まずインボイス制度のXデーはいつ?

→A.令和5年10月1日です。 消費税の実務が変わります。

Q.インボイス制度の影響があるのは誰?

→A.スーパーで僕(一般的な消費者として)が自分で食べるためのパンを買ったとします。

そこで消費税をオンされた金額を払います。

僕はスーパーに“消費税分”を払っただけで、自分では直接税務署に納税していません。

ここでその消費税を納税する主人公はスーパーです。僕から預かった消費税を、 他の客から 預かった消費税もまとめて、税務署に納税しています。

このインボイス制度は、ただパンを買って食べる僕には影響ありませんが、お客さんから 消費税を預かったスーパーなどの『事業者』に影響がある制度です。

そのスーパーが税務署に納める消費税の計算などのやり方が変わるのがインボイス制度の導入です。

今スーパーで例えましたが、自分で商売をしている『事業者(法人や個人事業主)』の売上や仕入れや経費の支払いに影響します。

Q.インボイスってなんやねん?

→A.簡単に言うと、今普通の商取引で発行している請求書ありますよね。

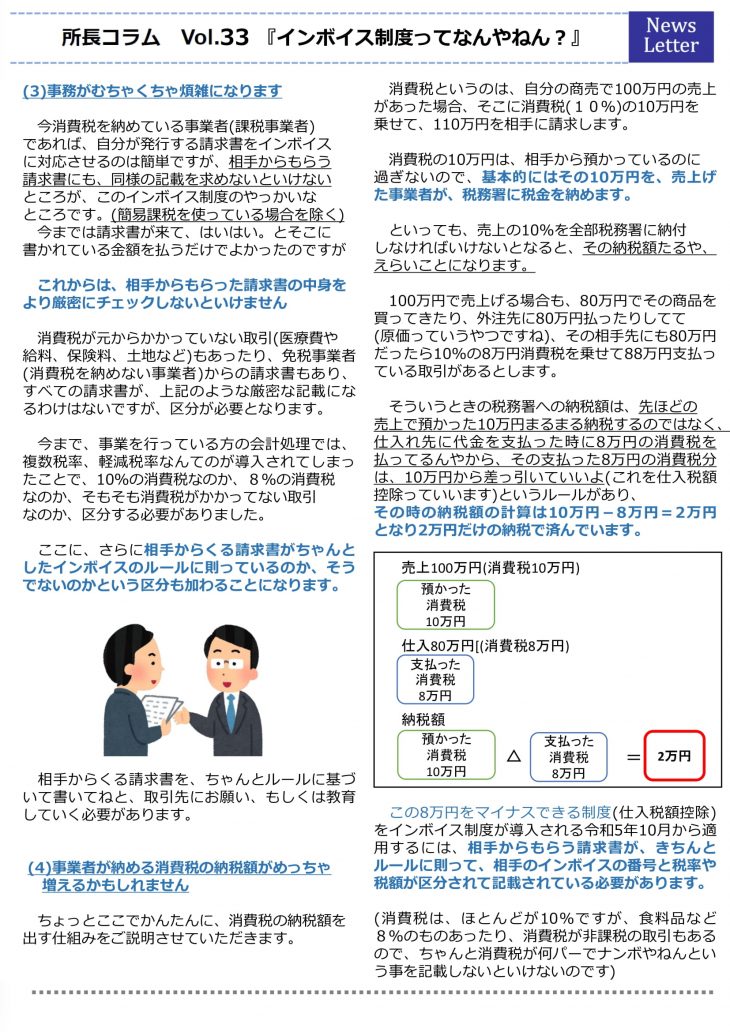

その請求書の記載内容が、今回の改正で定められたルールに基づいて発行されている請求書の事をインボイスと言ったり、専門用語で言うと適格請求書といいます。

【請求書の記載事項がより厳密になります】

ここからは、毎年確定申告をして普通に消費税を納税している事業者(課税事業者といいます)を前提に話をします。

自分が発行する請求書(インボイス)については、そんなに難しくありません。

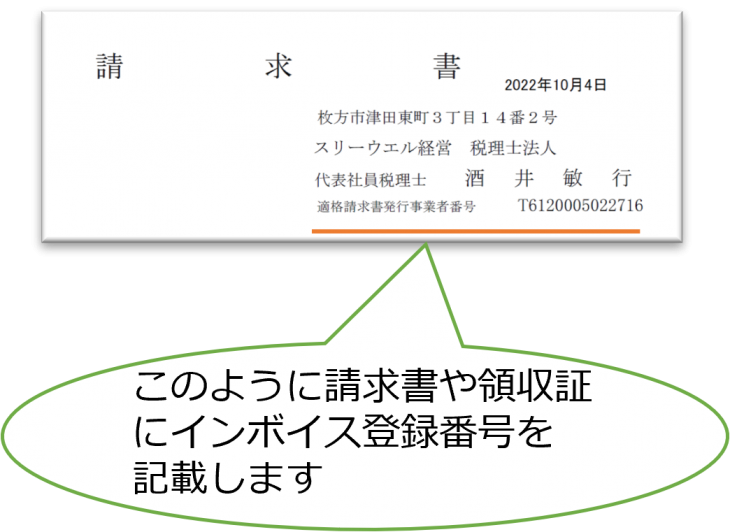

①税務署に申請して、自社のインボイスの登録番号を取得して(取得がまだの方はスリーウェル経営でサポートします)その番号を、自社が発行する請求書に記載する。

②請求書に、税率と消費税を区分して記載する。(いままでしていたような、ざっくりと税込みで100,000円という書き方ではダメ)

たいていの会社は、元々消費税も区分して計算されているので、今まで通りの請求書に、自社の インボイス登録番号を書くだけです。そんなに恐れる事ではないです 。

インボイスの番号はTから始まる13桁の番号です。

ちなみにスリーウェル経営税理士法人の番号はT6120005022716です。

この番号は、いま消費税を納めている業者(課税事業者)であっても、消費税を納めていない事業者(免税事業者)でも、令和5年10月からも消費税を納めますよ!という事を税務署に宣言する申請をすれば、番号が発行されます。

【事務がむちゃくちゃ煩雑になります】

今消費税を納めている事業者(課税事業者)であれば、自分が発行する請求書をインボイスに対応させるのは簡単ですが、相手からもらう請求書にも、同様の記載を求めないといけないところが、このインボイス制度のやっかいなところです。(簡易課税を使っている場合を除く)

今までは請求書が来て、はいはい。とそこに書かれている金額を払うだけでよかったのですがこれからは、相手からもらった請求書の中身をより厳密にチェックしないといけません。

消費税が元からかかっていない取引(医療費や給料、保険料、土地など)もあったり、免税事業者 (消費税を納めない事業者)からの請求書もあり、すべての請求書が、上記のような厳密な記載になるわけはないですが、区分が必要となります。

今まで、事業を行っている方の会計処理では、複数税率、軽減税率なんてのが導入されてしまったことで、10%の消費税なのか、8%の消費税なのか、そもそも消費税がかかってない取引なのか、 区分する必要がありました。

ここに、さらに相手からくる請求書がちゃんとしたインボイスのルールに則っているのか、そうでないのかという区分も加わることになります。

相手からくる請求書を、ちゃんとルールに基づいて書いてねと、取引先にお願い、もしくは教育 していく必要があります。

【業者が納める消費税の納税額がめっちゃ増えるかもしれません】

ちょっとここでかんたんに、消費税の納税額を出す仕組みをご説明させていただきます。

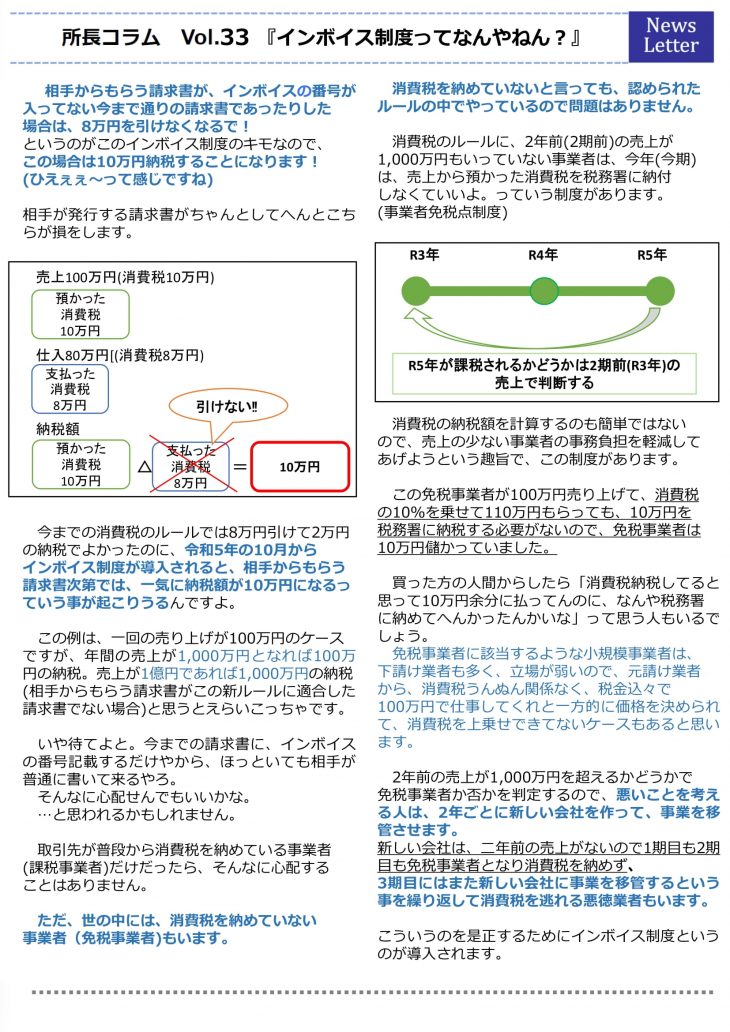

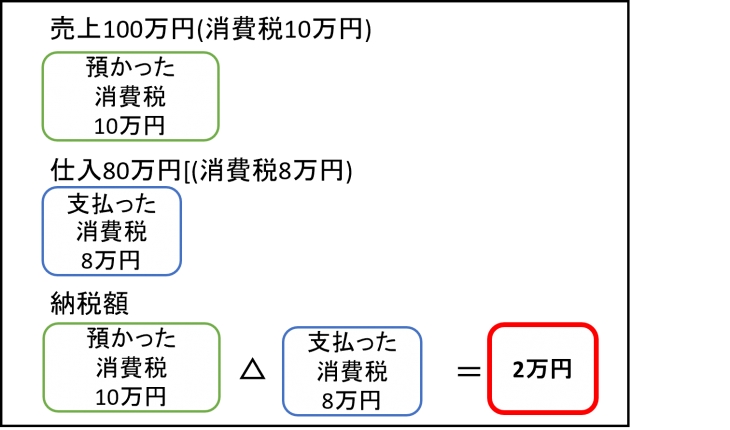

消費税というのは、自分の商売で100万円の売上があった場合、そこに消費税(10%)の10万円を乗せて、110万円を相手に請求します。

消費税の10万円は、相手から預かっているのに過ぎないので、基本的にはその10万円を、売上げた事業者が、税務署に税金を納めます。

といっても、売上の10%を全部税務署に納付しなければいけないとなると、その納税額たるや、えらいことになります。

100万円で売上げる場合も、80万円でその商品を買ってきたり、外注先に80万円払ったりしてて(原価っていうやつですね)、その相手先にも80万円だったら10%の8万円消費税を乗せて88万円支払っている取引があるとします。

そういうときの税務署への納税額は、先ほどの売上で預かった10万円まるまる納税するのではなく、仕入れ先に代金を支払った時に8万円の消費税を払ってるんやから、その支払った8万円の消費税分は、10万円から差っ引いていいよ(これを仕入税額控除っていいます)というルールがあり、その時の納税額の計算は10万円-8万円=2万円 となり2万円だけの納税で済んでいます。

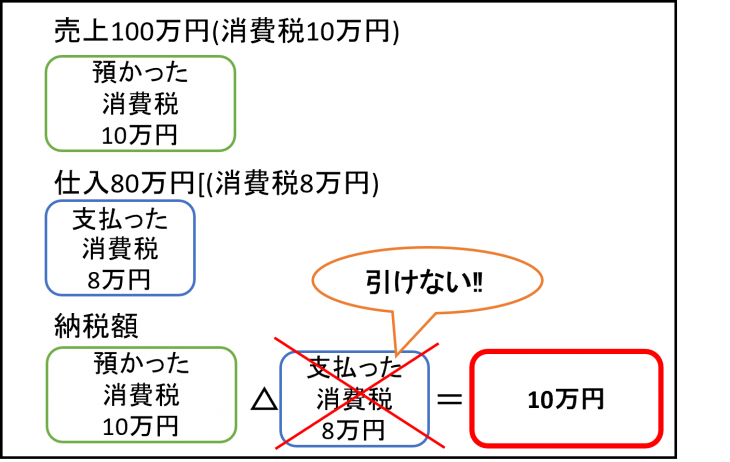

この8万円をマイナスできる制度(仕入税額控除)をインボイス制度が導入される令和5年10月から適用するには、相手からもらう請求書が、きちんとルールに則って、相手のインボイスの番号と税率や税額が区分されて記載されている必要があります。

(消費税は、ほとんどが10%ですが、食料品など8%のものあったり、消費税が非課税の取引もあるので、ちゃんと消費税が何パーでナンボやねんという事を記載しないといけないのです)

相手からもらう請求書が、インボイスの番号が入ってない今まで通りの請求書であったりした場合は、8万円を引けなくなるで!

というのがこのインボイス制度のキモなので、この場合は10万円納税することになります!(ひえぇぇ~って感じですね)

相手が発行する請求書がちゃんとしてへんとこちらが損をします。

今までの消費税のルールでは8万円引けて2万円の納税でよかったのに、令和5年の10月からインボイス制度が導入されると、相手からもらう請求書次第では、一気に納税額が10万円になるっていう事が起こりうるんですよ。

この例は、一回の売り上げが100万円のケースですが、年間の売上が1,000万円となれば100万円の納税。売上が1億円であれば1,000万円の納税(相手からもらう請求書がこの新ルールに適合した請求書でない場合)と思うとえらいこっちゃです。

いや待てよと。今までの請求書に、インボイスの番号記載するだけやから、ほっといても相手が普通に書いて来るやろ。そんなに心配せんでもいいかな。

…と思われるかもしれません。

取引先が普段から消費税を納めている事業者(課税事業者)だけだったら、そんなに心配することはありません。

ただ、世の中には、消費税を納めていない事業者(免税事業者)もいます。消費税を納めていないと言っても、認められたルールの中でやっているので問題はありません。

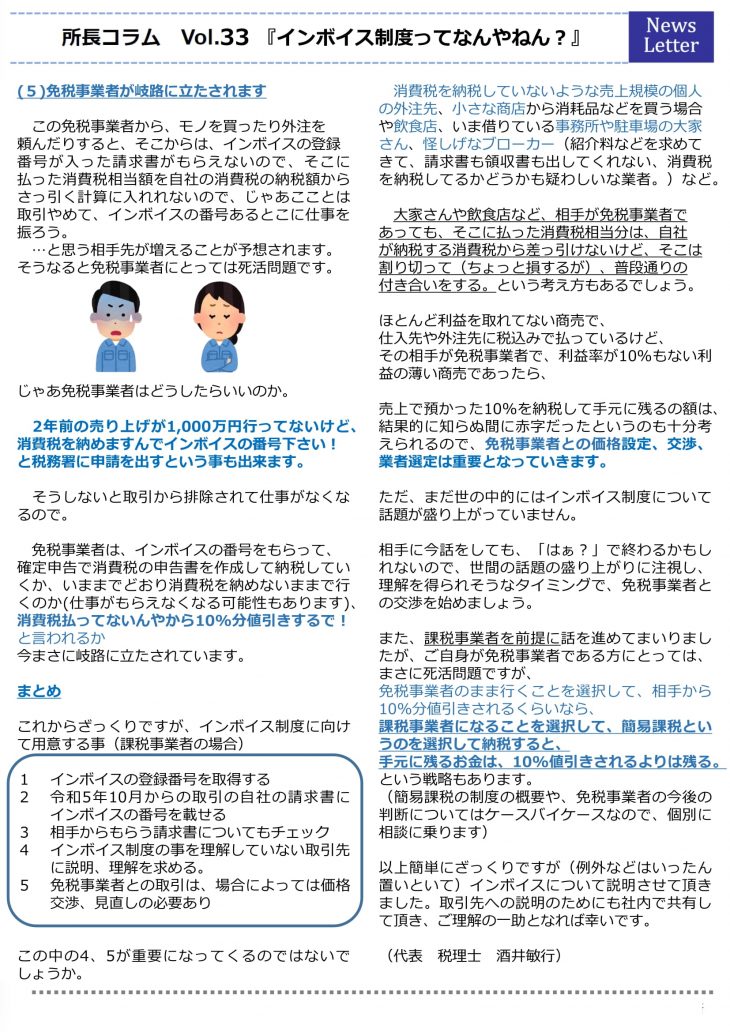

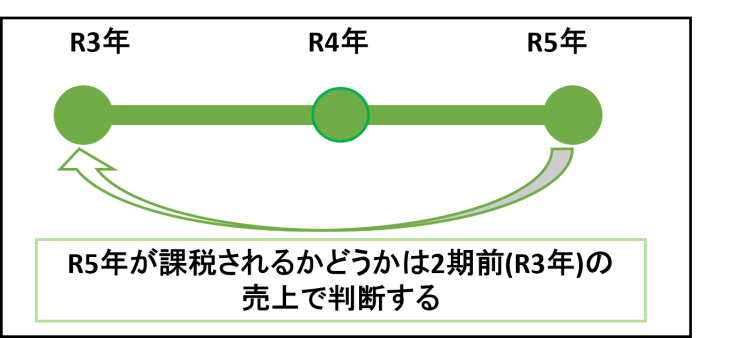

消費税のルールに、2年前(2期前)の売上が1,000万円もいっていない事業者は、今年(今期)は、売上から預かった消費税を税務署に納付しなくていいよ。っていう制度があります。(事業者免税点制度)

消費税の納税額を計算するのも簡単ではないので、売上の少ない事業者の事務負担を軽減してあげようという趣旨で、この制度があります。

この免税事業者が100万円売り上げて、消費税の10%を乗せて110万円もらっても、10万円を税務署に納税する必要がないので、免税事業者は10万円儲かっていました。

買った方の人間からしたら「消費税納税してると思って10万円余分に払ってんのに、なんや税務署に納めてへんかったんかいな」って思う人もいるでしょう。

免税事業者に該当するような小規模事業者は、下請け業者も多く、立場が弱いので、元請け業者から、消費税うんぬん関係なく、税金込々で100万円で仕事してくれと一方的に価格を決められて、消費税を上乗せできてないケースもあると思います。

2年前の売上が1,000万円を超えるかどうかで免税事業者か否かを判定するので、悪いことを考える人は、2年ごとに新しい会社を作って、事業を移管させます。

新しい会社は、二年前の売上がないので1期目も2期目も免税事業者となり消費税を納めず、3期目にはまた新しい会社に事業を移管するという事を繰り返して消費税を逃れる悪徳業者もいます。

こういうのを是正するためにインボイス制度というのが導入されます。

【免税事業者が岐路に立たされます】

この免税事業者から、モノを買ったり外注を頼んだりすると、そこからは、インボイスの登録番号が入った請求書がもらえないので、そこに払った消費税相当額を自社の消費税の納税額からさっ引く計算に入れれないので、じゃあこことは取引やめて、インボイスの番号あるとこに仕事を振ろう。

…と思う相手先が増えることが予想されます。

そうなると免税事業者にとっては死活問題です。

じゃあ免税事業者はどうしたらいいのか。

2年前の売り上げが1,000万円行ってないけど、消費税を納めますんでインボイスの番号下さい!と税務署に申請を出すという事も出来ます。

そうしないと取引から排除されて仕事がなくなるので。

免税事業者は、インボイスの番号をもらって、確定申告で消費税の申告書を作成して納税していくか、いままでどおり消費税を納めないままで行くのか(仕事がもらえなくなる可能性もあります)、消費税払ってないんやから10%分値引きするで!と言われるか今まさに岐路に立たされています。

まとめ

これからざっくりですが、インボイス制度に向けて用意する事(課税事業者の場合)

- インボイスの登録番号を取得する

- 令和5年10月からの取引の自社の請求書にインボイスの番号を載せる

- 相手からもらう請求書についてもチェック

- インボイス制度の事を理解していない取引先に説明、理解を求める。

- 免税事業者との取引は、場合によっては価格交渉、見直しの必要あり

この中の4、5が重要になってくるのではないでしょうか。

消費税を納税していないような売上規模の個人の外注先、小さな商店から消耗品などを買う場合や飲食店、いま借りている事務所や駐車場の大家さん、怪しげなブローカー(紹介料などを求めてきて、請求書も領収書も出してくれない、消費税を納税してるかどうかも疑わしいような業者。)など。

大家さんや飲食店など、相手が免税事業者であっても、そこに払った消費税相当分は、自社が納税する消費税から差っ引けないけど、そこは割り切って(ちょっと損するが)、普段通りの付き合いをする。という考え方もあるでしょう。

ほとんど利益を取れてない商売で、仕入先や外注先に税込みで払っているけど、その相手が免税事業者で、利益率が10%もない利益の薄い商売であったら、売上で預かった10%を納税して手元に残るの額は、結果的に知らぬ間に赤字だったというのも十分考えられるので、免税事業者との価格設定、交渉、業者選定は重要となっていきます。

ただ、まだ世の中的にはインボイス制度について話題が盛り上がっていません。

相手に今話をしても、「はぁ?」で終わるかもしれないので、世間の話題の盛り上がりに注視し、理解を得られそうなタイミングで、免税事業者との交渉を始めましょう。

また、課税事業者を前提に話を進めてまいりましたが、ご自身が免税事業者である方にとっては、まさに死活問題ですが、免税事業者のまま行くことを選択して、相手から10%分値引きされるくらいなら、課税事業者になることを選択して、簡易課税というのを選択して納税すると、手元に残るお金は、10%値引きされるよりは残る。という戦略もあります。

(簡易課税の制度の概要や、免税事業者の今後の判断についてはケースバイケースなので、個別に相談に乗ります)

以上簡単にざっくりですが(例外などはいったん置いといて)インボイスについて説明させて頂きました。取引先への説明のためにも社内で共有して頂き、ご理解の一助となれば幸いです。

(代表 税理士 酒井敏行)